Zum 1. Januar 2026 ändern sich die Archivierungsanforderungen nicht. E-Rechnungen unterliegen denselben Aufbewahrungspflichten wie bisherige Rechnungen – sie treten lediglich häufiger auf.

Rechtlicher Hintergrund der E-Rechnungspflicht

Die Einführung der E-Rechnung basiert auf mehreren rechtlichen Grundlagen:

Ziel ist es, Rechnungen künftig strukturiert, maschinenlesbar und automatisiert verarbeitbar zu machen. Dadurch sollen Steuerbetrug reduziert, Prozesse beschleunigt und Unternehmen langfristig entlastet werden.

Rückblick: Was gilt bereits ab 2025?

Seit dem 1. Januar 2025 gilt in Deutschland:

- der Versand strukturierter E-Rechnungen ist rechtlich möglich

- Unternehmen können freiwillig E-Rechnungen nutzen

- klassische PDF-Rechnungen sind uneingeschränkt zulässig

Eine Pflicht zum Empfang oder Versand von E-Rechnungen besteht 2025 noch nicht.

Was ändert sich bei der E-Rechnungs-Pflicht – und was nicht?

Bereits ab dem 01.01.2025 müssen Unternehmen im inländischen B2B-Bereich E-Rechnungen empfangen können.

E-Rechnungen sind – wie alle Rechnungen – ab ihrem Eingang oder ihrer Erstellung revisionssicher zu archivieren.

Eine allgemeine Pflicht zur Ausstellung bzw. zum Versand von E-Rechnungen besteht ab 2026 noch nicht. PDF-Rechnungen sind weiterhin zulässig, sofern der Empfänger zustimmt.

Die Versandpflicht für E-Rechnungen wird schrittweise eingeführt:

- ab 2027 für Unternehmen mit mehr als 800.000 € Jahresumsatz

- ab 2028 für alle Unternehmen, unabhängig vom Umsatz.

Worum es bei der Archivierung von E-Rechnungen tatsächlich geht →

Welche Rechnungsformate gelten als E-Rechnung?

Als E-Rechnungen gelten ausschließlich Rechnungen, die der EN 16931 entsprechen. Dazu zählen insbesondere:

XRechnung

- rein XML-basiert

- kein visuelles PDF

- Standard im öffentlichen Bereich (B2G)

ZUGFeRD / Factur-X

- Hybridformat aus:

- PDF zur Anzeige

- eingebettetem XML für die Verarbeitung

- besonders verbreitet im B2B-Umfeld

Wichtig:

Ein PDF ohne eingebettetes XML ist keine E-Rechnung, auch wenn es per E-Mail verschickt wird.

Was gilt nicht als E-Rechnung?

Nicht als E-Rechnung gelten unter anderem:

- klassische PDF-Rechnungen

- gescannte Papierrechnungen

- Word- oder Excel-Dateien

- HTML- oder Bilddateien (JPG, PNG)

- PDFs ohne strukturierte XML-Daten

Der Übertragungsweg (E-Mail, Portal, Peppol) ist dabei nicht entscheidend – ausschlaggebend ist allein das Format.

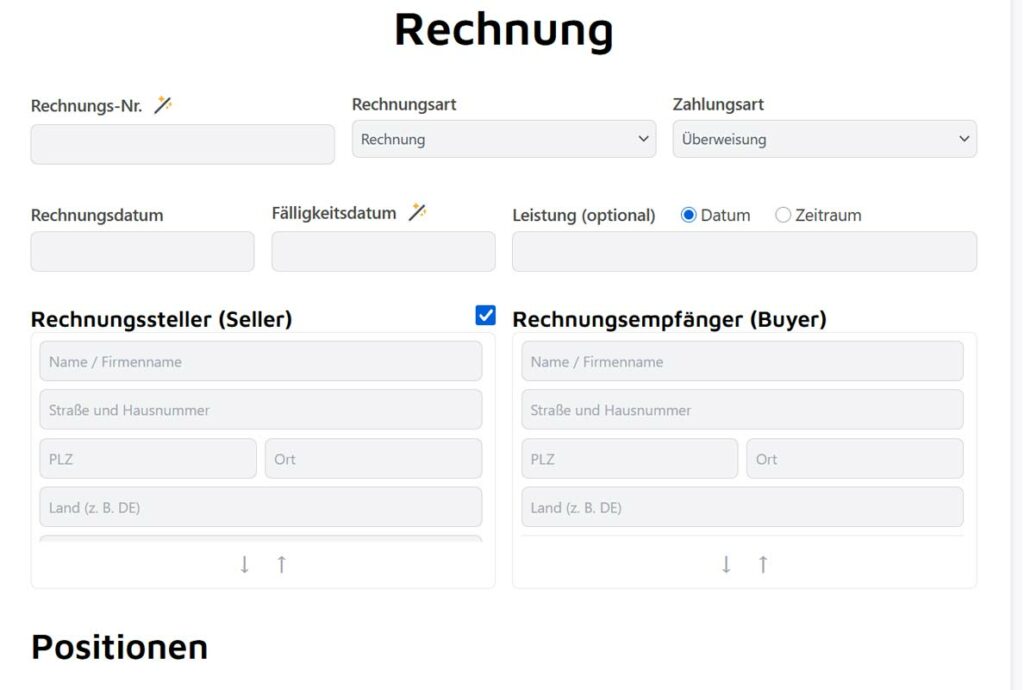

Inhaltliche Anforderungen an E-Rechnungen

E-Rechnungen müssen vollständig und korrekt strukturiert sein. Dazu gehören:

- alle Pflichtfelder nach EN 16931

- normierte Datums- und Zahlenformate

- saubere Steuerlogik (USt, Reverse Charge, Steuerbefreiung)

- korrekte Einheiten, Beträge und Rundungen

- klare Trennung zwischen:

- Anzeige-Werten (PDF)

- technischen Werten (XML)

Fehler im XML führen häufig dazu, dass Rechnungen automatisch abgelehnt werden.

Wer ist von der E-Rechnungspflicht betroffen?

Die Pflicht zum Versand von E-Rechnungen gilt ausschließlich für Unternehmen, die im inländischen B2B-Bereich Leistungen an andere Unternehmen erbringen.

Ab dem 01.01.2027 sind hiervon Unternehmen mit mehr als 800.000 € Jahresumsatz (Vorjahr) betroffen.

Ab dem 01.01.2028 gilt die Versandpflicht für alle Unternehmen, unabhängig vom Umsatz.

Nicht betroffen vom Versand sind:

- Rechnungen an Privatpersonen (B2C)

- ausländische Geschäftspartner (kein inländisches B2B)

- rein nichtunternehmerische Tätigkeiten

Kleinunternehmer sind nicht ausgenommen; für sie gelten die gleichen zeitlichen Stufen wie für andere Unternehmen.

Technische und organisatorische Auswirkungen

Unternehmen müssen ihre Prozesse anpassen:

- Rechnungssoftware & ERP-Systeme

- automatisierte Verarbeitung

- revisionssichere Archivierung (z. B. über einen USB-WORM-Stick für E-Rechnungen)

- GoBD-Konformität

- Schulung von Mitarbeitenden

Typische Fehler und Risiken

In der Praxis treten häufig folgende Probleme auf:

- formal gültiges Format, aber fachlich falsche Inhalte

- unvollständige Pflichtfelder

- fehlerhafte Steuerkennzeichen

- falsche Rundungen oder Einheiten

- ungültige XML-Strukturen

Die Folgen reichen von Zahlungsverzögerungen bis hin zu steuerlichen Risiken.

Warum die Validierung von E-Rechnungen unverzichtbar wird

Mit der verpflichtenden E-Rechnung steigt die Bedeutung von E-Rechnungs-Validatoren (z.b. eRechnungs-Validator) erheblich:

- Prüfung der XML-Struktur

- Validierung nach EN 16931

- Erkennung fachlicher Fehler

- Absicherung vor Versand

- Kontrolle eingehender Rechnungen

Eine automatisierte Validierung reduziert Fehler, spart Zeit und erhöht die Rechtssicherheit.

Vorteile der E-Rechnung – über die Pflicht hinaus

Richtig umgesetzt bietet die E-Rechnung zahlreiche Vorteile:

- schnellere Verarbeitung

- weniger manuelle Buchung

- geringere Fehlerquote

- schnellere Zahlungseingänge

- bessere Vorbereitung auf künftige EU-Vorgaben (ViDA)

Ausblick: Was kommt nach 2026?

Die E-Rechnung ist nur ein Zwischenschritt. Auf EU-Ebene werden bereits weitere Maßnahmen vorbereitet:

- ViDA („VAT in the Digital Age“)

- transaktionsnahe Meldesysteme

- EU-weite Harmonisierung

- stärkere Automatisierung durch APIs

Unternehmen, die jetzt sauber umstellen, sind langfristig klar im Vorteil.

Fazit: Jetzt vorbereiten statt später reagieren

Ab dem 1. Januar 2025 müssen Unternehmen im inländischen B2B-Bereich strukturierte E-Rechnungen empfangen können.

Strukturierte E-Rechnungen sind – wie alle Rechnungen – ab ihrem Eingang oder ihrer Erstellung revisionssicher zu archivieren.

Wer frühzeitig auf korrekte Formate, valide Inhalte und zuverlässige Prüfprozesse setzt, reduziert Risiken und stellt die Weichen für eine effiziente, digitale Rechnungsverarbeitung.

Hinweis:

Die Inhalte dieses Artikels stellen keine steuerliche oder rechtliche Beratung dar. Sie geben einen praxisnahen Überblick aus technischer Sicht. Für verbindliche Auskünfte im Einzelfall wenden Sie sich bitte an Ihren Steuerberater oder einen fachkundigen Berater.

Der Artikel wurde am 30.12.2025 und am 02.01.2026 inhaltlich aktualisiert.

Bitte schreiben Sie hier gerne Ihre Meinung, Ihre Fragen oder Anregungen. Wir freuen uns über Ihr Feedback.